Con información de Gabriela Siller

TIJUANA, BAJA CALIFORNIA A 29 DE SEPTIEMBRE DE 2022.- El peso cerró la sesión con una depreciación de 0.20% o 4 centavos, cotizando alrededor de 20.16 pesos por dólar, con el tipo de cambio tocando un mínimo de 20.1120 y un máximo de 20.2787 pesos.

Si bien el peso cerró con una depreciación, durante la mayor parte de la sesión el tipo de cambio mostró un comportamiento lateral, oscilando alrededor del nivel clave de 20.20 pesos por dólar.

En el mercado cambiario, el índice ponderado del dólar mostró un retroceso de 0.33%, perdiendo por segunda sesión consecutiva. Entre los principales cruces del dólar se observó un desempeño mixto, siendo las divisas más apreciadas la libra esterlina con 1.68%, el rublo ruso con 1.54%, la corona checa con 1.10%, el yuan chino con 1.06%, la corona danesa con 0.68% y el euro con 0.67%.

La corrección a la baja del dólar no implica que haya desaparecido la aversión al riesgo. La mayoría de las divisas que perdieron fueron de economías emergentes o países productores de materias primas, siendo las más deprecadas el florín húngaro con 1.41%, el shekel israelí con 1.07%, el peso colombiano con 0.96%, el peso chileno con 0.86%, el dólar canadiense con 0.65%, el rand sudafricano con 0.58% y el sol peruano con 0.57%.

En el mercado de materias primas se registraron pérdidas, principalmente para los precios de los energéticos, con el WTI perdiendo 0.82% y cotizando en 81.48 dólares por barril. Cabe agregar que las divisas de economías emergentes también son más sensibles a episodios de aversión al riesgo en los mercados financieros globales.

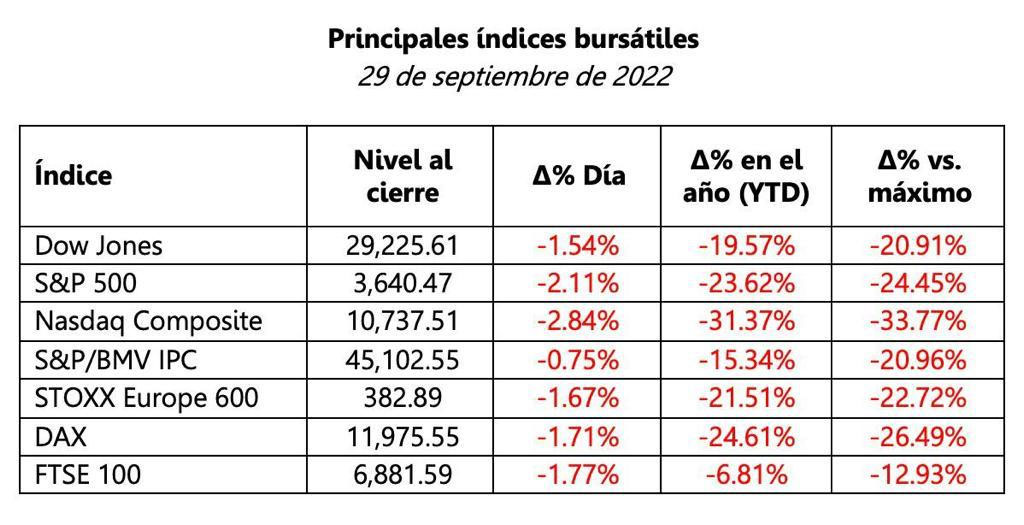

Además, en el mercado de capitales se registraron pérdidas significativas, con el Dow Jones cayendo 1.54%, el S&P 500 perdiendo 2.11% y el Nasdaq perdiendo 2.85%. En Europa, el FTSE 100 de Londres cerró con una pérdida de 1.77%, mientras que el DAX de Alemania perdió 1.71%. En el mercado de capitales se observó un incremento del volumen de operaciones, principalmente en Europa, lo que es consistente con un ajuste en posiciones de inversión hacia el cierre del trimestre.

En Estados Unidos, el volumen de operaciones del S&P 500 fue 13.4% superior al promedio de los 30 días previos, mientras que, en Europa, el DAX mostró un volumen 31.1% superior al promedio de 30 días.

En el mercado de deuda, la tasa de las notas del Tesoro a 10 años subió 6.2 puntos base, ubicándose en 3.79%, pues se mantiene la expectativa de que la Reserva Federal adoptará una postura monetaria más restrictiva en los próximos meses. Hoy la presidenta de la Fed de Cleveland, Loretta Mester, reiteró que para la Fed es necesario asegurarse de que la inflación muestre una tendencia a la baja. Asimismo, señaló que una recesión no pondrá un alto a los incrementos a la tasa de interés, pues la prioridad es lograr la estabilidad de precios.

A las 13:00 horas, el Banco de México anunció un incremento a la tasa de interés de 75 puntos base, llevando la tasa objetivo a 9.25%. El incremento estaba descontado por el mercado y no ocasionó movimientos significativos en el tipo de cambio.

El comunicado estuvo en línea con lo mencionado en el anuncio del 11 de agosto. No obstante, revisaron al alza sus proyecciones de inflación para el tercer trimestre del 2022 de 8.1% a 8.6% y al cierre del 2023 de 3.2% a 4.0%, con una convergencia al 3% hasta el tercer trimestre de 2024.

Es importante mencionar que, incluso con la revisión al alza en su proyección de inflación al cierre del año, esta podría ubicarse por debajo del dato real, pues implica una inflación quincenal promedio de 0.36% en los últimos tres meses del año, por debajo del 0.42% promedio en lo que va de 2022 si se excluyen los meses de abril y mayo que están sesgados a la baja por ajustes en tarifas de energía eléctrica.

Por lo anterior, es probable que la Junta de Gobierno siga subiendo la tasa de interés en el anuncio programado para el 10 de noviembre, a un ritmo de 75 puntos base, para llevar la tasa objetivo a 10%.

En la sesión, el euro tocó un máximo de 0.9808 y un mínimo de 0.9636 dólares por euro. Por su parte, el euro peso tocó un máximo de 19.7897 y un mínimo de 19.4845 pesos por euro.

Los metales industriales cerraron la sesión con ganancias, ante la noticia de que la Bolsa de Metales de Londres (LME, por sus siglas en inglés) podría prohibir la entrada de nuevos suministros de metales rusos.

De acuerdo con personas familiarizadas con el tema, se está lanzando un documento sobre la discusión ya que existen preocupaciones de que productores como Rusal no puedan vender sus metales y se pueden ver obligados a entregarlo a los almacenes en el LME. Se teme que los nuevos acontecimientos en el Donbas, lleven a más sanciones que impliquen restricciones a la compra de metales rusos. Por ahora solo han sido sancionados los bancos y personas relacionadas con el presidente ruso, Vladimir Putin.

De acuerdo con un comunicado del LME, su prioridad es mantener un mercado ordenado que beneficie a todos, por lo que mantendrán la situación bajo revisión y mantendrán un diálogo con las partes interesadas. Poco después de la invasión a Ucrania, el comité de cobre dentro del LME recomendó la prohibición de nuevos suministros de Rusia, aunque los asesores de otros metales se negaron a esa idea.

Sin embargo, todo parece indicar que ahora el comité de aluminio se encuentra a favor de prohibir los suministros rusos. Cabe recordar que, en marzo, el temor a que las sanciones a Rusia pudieran interrumpir las exportaciones de níquel de ese país, desencadenó una masiva compresión de posiciones cortas “short squeeze” en la LME.

Bajo este contexto, el cobre cerró la sesión con un aumento de 1.69%, cotizando en 7,647 dólares por tonelada métrica, mientras que, el aluminio ganó 3.44% a 2,197 dólares. Por su parte, el zinc y el níquel ganaron 2.68 y 2.49%, respectivamente y cerraron la sesión cotizando en 2,929.5 y 22,348 dólares por tonelada métrica.

Por su parte, el oro cerró la sesión con pocos cambios cotizando en 1,661.5dólares por onza, aumentando 0.09%, siguiendo la cotización del dólar estadounidense y que mostró una caída de 0.33%. Hay que mencionar que el metal precioso se ha reducido ante la expectativa de que la Reserva Federal continuará con una postura más restrictiva, a pesar de la desaceleración económica y los riesgos globales. Las mayores tasas reducen la demanda por commodities al incrementar los costos de oportunidad de mantener inversiones en materias primas que no devengan intereses.

Finalmente, el mercado agrícola cerró la sesión corrigiéndose a la baja, con el maíz y el trigo perdiendo 0.15 y 0.89%, respectivamente, cotizando en 6.69 y 8.95 dólares por bushel. Lo anterior se da luego de que la sesión previa ambos grabas ganaran 0.45 y 3.64% respectivamente.

Las presiones al alza se han dado ante las crecientes preocupaciones sobre el futuro del corredor de exportación del Mar Negro, que ha permitido a los buques que transportan suministros ucranianos. Cabe recordar que el pacto finaliza a mediados de noviembre, a menos que se acuerde su prórroga. Sin embargo, el presidente ucraniano, Volodymyr Zelenskiy, ha expresado su preocupación por la posibilidad de que Rusia intenta interrumpir el acuerdo.

El petróleo cerró la sesión con pocos cambios, con el WTI cotizando en 81.48 dólares por barril, perdiendo 0.82%, mientras que, el brent se contrajo 0.73% y cerró la sesión cotizando en 88.67 dólares. En la sesión, el WTI tocó un máximo intradía de 82.94 dólares por barril y un mínimo de 80.34 dólares. Lo anterior se dio como una corrección a la baja, luego de que el WTI y brent ganaran 4.65 y 3.54% durante la sesión previa.

No obstante, durante la mayor parte de la jornada el petróleo cotizó con ganancias ante la posibilidad de que la OPEP y sus aliados (OPEP+) puedan reducir la producción petrolera conjunta durante su siguiente reunión el 5 de octubre. De hecho, de acuerdo con fuentes familiarizadas con el tema los miembros del acuerdo podrían decidir recortar hasta 1 millón de barriles diarios su producción.

Asimismo, las preocupaciones en torno a la oferta se dieron ante la llegada del Huracán Ian a las costas del Golfo de México. De acuerdo con la Oficina de Seguridad y Aplicación Ambiental cerca del 9% de la producción o 157,706 barriles diarios fueron cerrados el miércoles por la llegada del huracán.

Un total de 16 plataformas de producción de petróleo y gas fueron evacuadas por Ian el miércoles, mientras que 128 millones de pies cúbicos, o el 6%, de la producción de gas se cerró.

La mezcla mexicana de exportación cerró la sesión del 28 de septiembre ganando 3.82%, cotizando en 78.26 dólares por barril.

El mercado de capitales cerró la sesión con fuertes pérdidas ante el persistente nerviosismo respecto al futuro de la política, que en los días recientes se ha intensificado debido a comentarios de autoridades monetarias de Estados Unidos.

El presidente de la Reserva Federal de St. Louis. James Bullard comentó en un foro que el mercado está comprendiendo las implicaciones que las nuevas expectativas de los miembros del Federal Open Market Committee para la tasa de interés implican que la Fed continuará realizando aumentos fuertes en la tasa de interés.

La presidenta de la Fed de Cleveland, Loretta Mester habló en un tono similar, señalando que la tasa de interés aún no se encuentra en territorio restrictivo.

El índice Stoxx Europe 600, que abarca cerca del 90% del mercado bursátil del continente, perdió 1.67%. Esta es la onceava caída en las últimas treces sesiones para el Stoxx 600, en las que ha acumulado una pérdida de 10.49%. Al cierre de la sesión, el índice se ubicó en su nivel más bajo desde noviembre de 2020. Por su parte, el DAX de Alemania perdió 1.71% y el FTSE 100 de la bolsa de Londres cayó 1.77%.

En Estados Unidos, el S&P 500 registró su peor caída diaria desde el 13 de septiembre al retroceder 2.11%. Con esto, el principal índice del mercado norteamericano cerró en su nivel más bajo desde el 30 de noviembre de 2020. Las pérdidas se concentraron en los sectores de utilities (-4.07%), consumo discrecional (-3.38%), bienes raíces (2.87%), tecnologías de información (-2.74%), y servicios de comunicación (-2.46%).

Por su parte, el Nasdaq Composite registró una pérdida de 2.84%, destacando la caída de 4.91% en el precio de las acciones de Apple después de que Bank of America recortara su recomendación de “compra” a “neutral”, citando problemas de una menor demanda.

También destacó una caída de 3.67% en Meta (Facebook) tras un comunicado de su director general, Mark Zuckerberg, en el que anunció planes para recortar personal por primera vez en la historia de la empresa.

En México, el Índice de Precios y Cotizaciones de la Bolsa Mexicana de Valores (S&P/BMV IPC) cayó 0.75% a pesar de fuertes ganancias en América Móvil (+10.04%), Peñoles (+5.97%), Grupo Carso (+3.32%) y Walmart de México (+1.00%).

Sin embargo, estas ganancias, junto a las de otras 14 emisoras del IPC, no fueron suficientes para detener las pérdidas generales. Doce empresas registraron pérdidas mayores a 1%, destacando Volaris (-3.94%), Grupo Aeroportuario del Centro (-3. 76%), Gruma (-2.94%), Grupo Aeroportuario del Pacífico (-2.83%) y Banorte (-2.64%).

Tras cerrar en un nivel de 45,102.55 puntos, el IPC registra en el año un retroceso de 15.34% y una caída de 20.96% respecto de su máximo histórico.

- Oráculo Financiero: por tensiones geopolíticas peso pierde terreno

TIJUANA, BAJA CALIFORNIA A 29 DE SEPTIEMBRE DE 2022 (7:00 A.M) .- El peso inicia la sesión con pocos cambios, mostrando una depreciación de 0.05% o 1 centavo y cotizando alrededor de 20.13 pesos por dólar, con el tipo de cambio tocando un mínimo de 20.1225 y un máximo de 20.2787 pesos.

Si bien el tipo de cambio permanece estable, durante el overnight se observó un regreso de la aversión al riesgo a los mercados financieros globales, ocasionando un fortalecimiento moderado del dólar estadounidense de 0.09%, de acuerdo con el índice ponderado.

Los factores detrás del nerviosismo de los inversionistas no han cambiado:

1. La expectativa de que la Reserva Federal seguirá subiendo su tasa de interés a un ritmo agresivo de 75 puntos base en noviembre. Cabe recordar que ayer, el presidente de la Fed de Chicago, Charles Evans, señaló que la postura monetaria actual no es lo suficientemente restrictiva y que a pesar de que la volatilidad de los mercados financieros globales puede restringir las condiciones financieras, no es motivo para desviar el curso de acción esperado de la Reserva Federal.

En el mercado de bonos, la tasa de las notas del Tesoro a 10 años muestra un incremento de 9.9 puntos base, ubicándose en 3.93%, luego de que ayer mostró una corrección a la baja de 21 puntos base.

2. Incertidumbre sobre el crecimiento económico global. Los mercados financieros, en particular el mercado de capitales, sigue sensible a los riesgos a la baja para el crecimiento económico, ante la adopción de posturas monetarias más restrictivas y debido a factores particulares de cada economía, como: a) la política de cero covid en China, b) la guerra en Ucrania que afecta directamente a países cercanos al conflicto, c) la crisis energética en Europa, d) la pérdida de confianza en la posición fiscal del Reino Unido y e) la alta inflación, que afecta a la mayoría de los países.

Esta mañana los principales índices del mercado de capitales muestran pérdidas en la sesión europea, con el FTSE 100 de Londres perdiendo 0.95%, el CAC 40 de Francia 1.15% y el DAX de Alemania 1.27%.

3. Tensiones entre Rusia y países de Occidente. Rusia ha anunciado que este viernes anexará cuatro territorios ocupados de Ucrania luego de que se llevó a cabo un referéndum que ha sido condenado por las Naciones Unidas. La Comisión Europea anunció que está preparando un nuevo paquete de sanciones en contra de Rusia, incluyendo límites a las exportaciones de energéticos.

Por otro lado, aunque no se han asignado responsabilidades por el sabotaje de los gasoductos de Nord Stream 1 y 2, países de la OTAN señalan que es el resultado de actos deliberados y se ha reportado una nueva fuga en el Mar del Báltico.

En el mercado cambiario las divisas más depreciadas son el florín húngaro con 2.43%, con el tipo de cambio alcanzando un nuevo máximo histórico de 436.29 florines por dólar, el zloty polaco con 1.28%, el shekel israelí con 0.89%, la corona noruega con 0.76%, el rand sudafricano con 0.64%, el dólar canadiense con 0.63% y el dólar australiano con 0.60%. Entre divisas relevantes, el euro se deprecia 0.22%, cotizando en 0.9714 dólares por euro, mientras que la libra esterlina se deprecia 0.24%, cotizando en 1.0863 libras por dólar.

En cuanto a indicadores económicos, se publicaron cifras preliminares de inflación en algunos países de Europa. En Alemania, la inflación de septiembre se ubicó en 10% anual, superando las expectativas del mercado y alcanzando niveles no vistos desde diciembre de 1951 de acuerdo con estadísticas históricas del Banco Federal Alemán (Bundesbank).

La elevada inflación se debió principalmente al componente de energía que mostró un incremento de 43.9% anual y alimentos con 18.7% anual. Por su parte, en España la inflación se ubicó en 9.0% anual, bajando de 10.5% en agosto, mientras que en Bélgica se ubicó en 11.27%, anual, subiendo de 9.94% en agosto.

Por su parte, en Estados Unidos, las solicitudes de apoyo por desempleo de la semana pasada se ubicaron en 193 mil, bajando en 16 mil con respecto a una semana previa y ubicándose en su menor nivel desde la semana terminada el 22 de abril.

Lo anterior es consistente con un mercado laboral fuerte en Estados Unidos. Sin embargo, se sigue observando una elevada probabilidad de recesión en 2023.

En la sesión será relevante el anuncio de política monetaria del Banco de México programado para las 13:00 horas, en donde se espera un incremento a la tasa de interés objetivo de 75 puntos base a 9.25%. Debido a que el mercado ha descontado este incremento, no se espera un incremento de la volatilidad del tipo de cambio.

No obstante, el mercado estará atento al comunicado y las proyecciones de inflación, en busca de información sobre el ritmo de incrementos a la tasa en los próximos meses. De anunciarse un incremento sorpresivo a la tasa de 100 puntos base, el peso podría ganar terreno, hacia niveles por debajo de 20.00 pesos por dólar

Durante la sesión, se espera que el tipo de cambio cotice entre 19.98 y 20.28 pesos por dólar.

Mercado de Dinero y Deuda

En México, la tasa de los bonos M a 10 años muestra un incremento de 3.1 puntos base, ubicándose en 9.73%. En el mercado de bonos de Estados Unidos, la tasa de las notas del Tesoro a 10 años muestra un incremento de 9.9 puntos base, ubicándose en 3.93%, luego de que ayer mostró una corrección a la baja de 21 puntos base.

Mercado de Derivados

Para cubrirse de una depreciación del peso más allá de 20.50 pesos por dólar, una opción de compra (call), con una fecha de ejercicio dentro de 1 mes tiene una prima del 1.62% y representa el derecho mas no la obligación a comprar dólares en el nivel antes mencionado.

Por otro lado, el forward interbancario a la venta se encuentra en 20.2820 a 1 mes, 21.8431 a 6 meses y 21.5271 pesos por dólar a un año.