Con información de Gabriela Siller

TIJUANA, BAJA CALIFORNIA A 23 DE SEPTIEMBRE DE 2022.- Los commodities agrícolas cerraron la semana con resultados mixtos. Por un lado, el trigo se incrementó 2.30% y cerró cotizando en 8.77 dólares por bushel.

Las presiones al alza se dieron al incremento de las preocupaciones en torno a los suministros del Mar Negro, con la escalada en las tenciones geopolíticas, pues podría intensificarse la guerra en Ucrania ante los comentarios del presidente de Rusia.

Se teme que el acuerdo liderado por las Naciones Unidas y Turquía firmado a finales de julio que reanudó las exportaciones de Ucrania pueda estar en riesgo. Hay que mencionar que el pacto logrado por Naciones Unidas y Turquía tiene una vigencia inicial de 120 días, plazo que está a punto de cumplirse y aún no se ha hecho alguna prórroga.

Por ahora, el Ministerio de Infraestructuras ucraniano mencionó que han partido un total de 165 barcos desde ese país con 3.7 millones de toneladas de productos agrícolas, en virtud del acuerdo.

Por el contrario, el maíz y la soya cerraron la semana con pérdidas cotizando en 6.75 y 14.26 dólares por bushel, con caídas de 0.07 y 1.55%, respectivamente. Lo anterior se dio ante el fortalecimiento del dólar estadounidense y las preocupaciones en tono a una recesión global.

Los metales industriales cerraron la semana con pérdidas, impulsadas por las preocupaciones en torno a su demanda, con las mayores tasas de interés a nivel global, el debilitamiento económico en China y la crisis energética en Europa.

Asimismo, el fortalecimiento del dólar y el aumento en los bonos del Tesoro presionó a la baja los precios de estos metales

Bajo este contexto, el cobre cerró la semana cayendo 4.46% a 7,518.00 dólares por tonelada métrica, mientras que, el aluminio perdió 4.92% a 2,165 dólares.

Mientras tanto, el níquel y el zinc perdieron 3.46 y 4.61%, respectivamente y cerraron la semana cotizando en 23,411 y 3,008 dólares por tonelada métrica.

Las pérdidas fueron limitadas pues continúan las preocupaciones en torno a la oferta con la crisis energética y la posibilidad que se reduzcan aún más las exportaciones de Rusia ante el aumento en las tensiones geopolíticas.

Asimismo, en la semana se dieron a conocer más estímulos en China que se esperan aumenten la demanda por estos commodities.

El gobierno de Shanghái anunció el martes una inversión de 1.8 billones de yuanes en proyectos de infraestructuras, para reactivar el lento crecimiento económico. Hay que mencionar que, el sector de la construcción en China es el principal consumidor de metales.

El peso cerró la semana con una depreciación de 0.85% o 17 centavos, cotizando alrededor de 20.21 pesos por dólar, con el tipo de cambio tocando un mínimo de 19.8401 y un máximo de 20.2618 pesos.

La depreciación del peso se concentró en la sesión del viernes y fue debido a un fortalecimiento del dólar estadounidense ante un incremento de la aversión al riesgo en los mercados financieros.

En la semana, el índice ponderado del dólar cerró con un avance de 2.53%, el mayor desde la tercera semana de marzo del 2020, en la reacción inicial del mercado a la pandemia del coronavirus. Los factores detrás del fortalecimiento semanal del dólar fueron:

1.- La postura monetaria restrictiva de la Reserva Federal y otros bancos centrales. El evento más relevante de la semana fue el incremento a la tasa de interés de la Fed de 75 puntos base, a un rango entre 3.00% y 3.25%, y el ajuste de las expectativas para la tasa de interés en 2022 y 2023. Lo anterior envió la señal de que la Fed seguirá subiendo la tasa de interés hasta 4.5% al cierre del año y podrían seguir subiéndola hasta 5.0% en 2023.

Otros bancos centrales que subieron la tasa de interés fueron el Banco de Suecia con 100 puntos base a 1.75%, el Banco Central de Filipinas con 50 puntos base a 4.25%, el Banco de Indonesia con 50 puntos base a 4.25%, el Banco Nacional de Suiza con 75 puntos base a 0.50%, el Banco de Noruega con 50 puntos base a 2.25%, el Banco de Taiwán con 12.5 puntos base a 1.625%, el Banco de Inglaterra con 50 puntos base a 2.25% y el Banco de Sudáfrica con 75 puntos base a 6.25%.

2.- Riesgos para el crecimiento económico global. Las mayores tasas de interés a nivel global elevan los riesgos de desaceleración económica. En Estados Unidos, la Reserva Federal revisó a la baja sus expectativas de crecimiento económico de 1.7% a 0.2% para 2022 y de 1.7% a 1.2% en 2023.

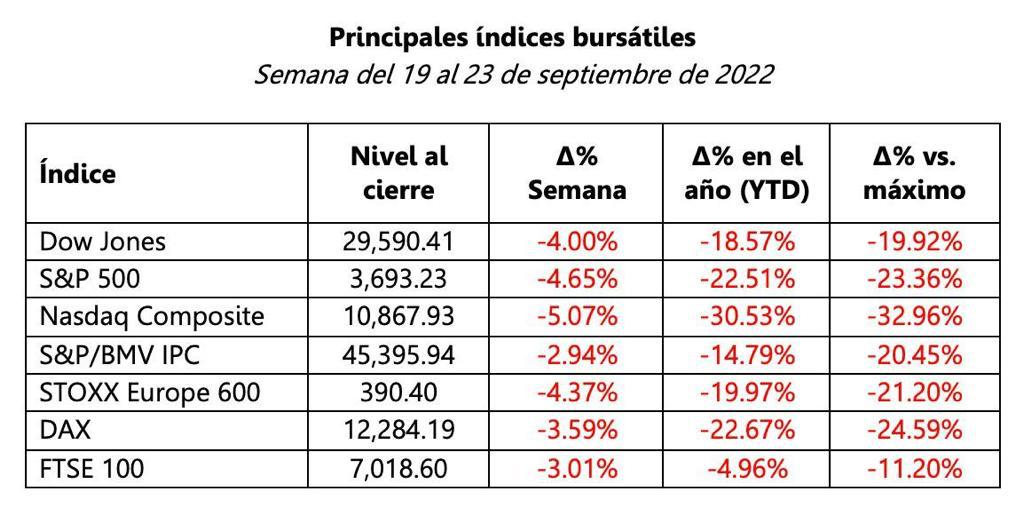

Debido a lo anterior, los principales índices registraron pérdidas en el mercado de capitales, con el S&P 500 perdiendo 4.65% en la semana y el Nasdaq perdiendo 5.07%. Con este retroceso, los índices se ubicaron cerca de sus niveles mínimos en el año observados en junio y no se descarta que puedan continuar las pérdidas en las próximas semanas.

3.- Incremento de la aversión al riesgo en Reino Unido. En la sesión del viernes el gobierno de Reino Unido anunció recortes de impuestos y reformas que costarán 161 mil millones de libras esterlinas durante los siguientes cinco años, lo que se espera incremente el déficit del sector público.

El recorte de impuestos equivale a 6.95% del PIB en 2021 o 14.48% del gasto público total durante el mismo año. Lo anterior elevó la percepción de riesgo para la deuda, con la tasa a 10 años subiendo 33 puntos base en la sesión del viernes y 69.2 puntos base en la semana, alcanzando un máximo de 3.848%, su nivel más alto desde febrero del 2011.

La libra esterlina se depreció 4.80% en la semana, cotizando en 1.0872 dólares por libra y alcanzando una cotización de 1.0840 dólares, su peor nivel desde el 14 de marzo de 1985.

4.- Aversión al riesgo por tensiones geopolíticas. En la sesión del viernes iniciaron las votaciones en un referéndum organizado por el gobierno ruso para la anexión de cuatro territorios de Ucrania, Donetsk, Lugansk, Kherson y Zaporizhzhia.

Asimismo, el presidente ruso, Vladimir Putin, anunció la preparación de 300,000 reservas para la guerra en Ucrania, enviando la señal a los mercados de que la guerra no está próxima a terminar y podrían darse nuevas disrupciones en los mercados de materias primas. La guerra también es un factor de riesgo para el crecimiento económico global.

Entre los principales cruces del dólar, las divisas más depreciadas fueron la libra esterlina con 4.80%, la corona sueca con 4.78%, el peso chileno con 4.78%, el dólar neozelandés con 4.04%, el zloty polaco con 4.02%, la corona noruega con 3.90%, la corona checa con 3.59% y el florín húngaro con 3.56%. Entre las divisas más relevantes, el euro se depreció 3.21% y cerró en 0.9694 dólares por euro, tocando una cotización de 0.9668 dólares, su peor nivel desde el 17 de septiembre del 2002.

Por su parte, el yen japonés se depreció 0.27%, cotizando en 143.31 yenes por dólar, alcanzando una cotización de 145.90 yenes, su peor nivel desde el 18 de agosto de 1998.

En el mercado de futuros de Chicago, las posiciones especulativas netas a la espera de una depreciación del peso se incrementaron en 2,652 contratos, en la semana entre el miércoles 14 y el martes 20 de septiembre.

Con esto, las posiciones netas en contra del peso se ubicaron en 28,033 contratos, cada uno de 500 mil pesos. Es importante mencionar que, desde agosto, los movimientos de posiciones en el mercado de futuros no han mostrado una tendencia definida, señal de que el mercado no está apostando por una depreciación significativa del peso en el corto plazo.

En la semana, el euro tocó un máximo de 1.0051 y un mínimo de 0.9668 dólares por euro. Por su parte, el euro peso tocó un máximo de 20.1486 y un mínimo de 19.5278 pesos por euro.

El mercado de capitales cerró la semana con fuertes pérdidas. El “sell-off” de la semana se debió a una mayor aversión al riesgo motivada por el aumento de 75 puntos base en la tasa de interés de la Reserva Federal y un discurso restrictivo por parte de su presidente, Jerome Powell.

Powell envió una señal al mercado de que la Fed está dispuesta a mantener una política monetaria restrictiva por un periodo de tiempo más largo al que se esperaba, con tal de que la inflación regrese al objetivo de 2%.

Asimismo, el diagrama de puntos (“dot plot”) que contiene las expectativas de los miembros del Comité Federal de Mercado Abierto (FOMC, por sus siglas en inglés) para la tasa de interés en los próximos años, mostró un aumento de 1 punto porcentual en los niveles de cierre esperados para 2022 y 2023.

En el dot plot anterior (del 15 de junio), la expectativa mediana del FOMC para finales de 2022 y 2023 era de 3.4% y 3.75%, respectivamente. Ahora, el nuevo dot plot muestra niveles de 4.4% para 2022 y de 4.6% para 2023.

Bajo este contexto, el S&P 500 cerró la semana con una pérdida de 4.65%, mientras que el Nasdaq Composite, que en su mayoría se compone de empresas del sector tecnológico, retrocedió 5.07%.

Con esto, el S&P 500 acumula una caída de 6.6% en septiembre y el Nasdaq una de 8.0%, con las que registrarían su peor mes desde junio del 2022. Al interior del S&P 500, todos los sectores registraron pérdidas fuertes, en especial los de energía (-9.00%), consumo discrecional (-7.02%) y bienes raíces (-6.44%).

En cambio, los sectores que menos cayeron en la semana fueron consumo básico (-2.15%), utilities (-3.05%), salud (-3.38%) y tecnologías de información (-3.59%).

A nivel emisora, solo 16 de las 503 emisiones que agrupa el índice registraron ganancias, mientras que destacaron fuertes caídas en los precios de las acciones de Amazon (-7.89%), Tesla (-9.24%), las petroleras Exxon (-8.00%), Chevron (-7.47%) y ConocoPhillips (-11.08%), NVIDIA (-5.17%), las financieras JPMorgan Chase (-6.78%), MasterCard (-6.84%), Wells Fargo (-8.03%) y Bank of America (-7.00%), Costco (-7.49%), Disney (-8.08%), Oracle (-6.22%), Ford (-16.37%) y las empresas de turismo y entretenimiento Caesars Entertainment (-21.54%), Carnival (-16.82%), Live Nation (-13.91%) y Royal Caribbean (-11.93%).

En Europa, el índice Stoxx Europe 600 cayó 4.37% en la semana, registrando su peor desempeño semanal desde la tercera semana de junio cuando cayó 4.60%.

Con esto, el índice entró en bear market al cerrar en un nivel de 390.40 puntos, 21.20% por debajo de su máximo histórico. En la semana, el DAX de Alemania perdió 3.59% mientras que el FTSE 100 de la bolsa de Londres cayó 3.01%.

Al interior del mercado europeo, las pérdidas más fuertes se dieron en los sectores de bienes raíces (-11.51%), turismo y entretenimiento (-8.45%), servicios financieros (-7.12%) y retail (6.78%).

En la semana destacó una caída de 18.84% en el precio de las acciones de Credit Suisse, tras un reporte de Reuters sugiriendo que el banco está considerando realizar un levantamiento para fortalecer su posición de capital, además de que considera salirse del mercado de banca de inversión de Estados Unidos.

A pesar de que Credit Suisse calificó el reporte como “infundado y categóricamente falso”, eso no impidió que sus acciones cayeran 12.40% en la sesión del viernes.

En México, el Índice de Precios y Cotizaciones de la Bolsa Mexicana de Valores (S&P/BMV IPC) cerró la semana con una pérdida de 2.94%, marcando su peor desempeño desde la primera semana de agosto.

Al interior del índice, solamente 6 emisoras de las 35 que hay en total registraron ganancias: América Móvil (+3.76%), Elektra (+2.69%), BanBajío (+1.72%), Pinfra (+1.27%), Inbursa (+0.36%) y Walmex (+0.22%). En cambio, las pérdidas más fuertes las sufrieron Peñoles (-19.53%), Volaris (-12.49%), Grupo México (-10.89%), Liverpool (-7.49%) y Televisa (-7.28%).

De hecho, de no ser porque las dos empresas más grandes del IPC (Walmex y América Móvil) registraron ganancias en la semana, el retroceso del índice habría sido mayor.

Al promediar las variaciones semanales de las 35 emisoras sin tomar en consideración la capitalización de mercado como ponderador, la caída promedio es de 3.66%.

Tras cerrar en un nivel de 45,395.94 puntos, el IPC registra en el año un retroceso de 14.79% y una caída de 20.45% respecto de su máximo histórico, con lo que se ubica en bear market.

Las principales mezclas de petróleo cerraron por cuarta semana consecutiva con pérdidas, con el WTI cayendo 7.34%, cotizando en 78.86 dólares por barril, mientras que, el brent se contrajo en 5.56% a 86.27 dólares.

En la semana, el WTI tocó un máximo intradía de 86.68 dólares y un mínimo de 78.04 dólares por barril, no visto desde el 10 de enero. En las cuatro semanas, el WTI acumula una caída de 15.26% y el brent de 14.59%.

Las presiones a la baja se debieron a 4 factores:

1.- Los temores en torno a la actividad económica global y la posibilidad de que caiga en recesión ante las mayores tasas de intereses a nivel global, la desaceleración económica en China y la crisis energética en Europa. Hay que recordar que la Agencia Internacional de Energía pronosticó un crecimiento nulo en la demanda para el cuarto trimestre del 2022 debido a las políticas chinas de cero covid.

2.- Las mayores tasas de interés reducen la demanda por commodites, ya que estos no devengan intereses. La Reserva Federal incrementó su tasa de referencia en 75 puntos base a un rango entre 3 y 3.25%. Asimismo, el Banco de Suiza subió su tasa en 75 puntos base, mientras que, los bancos Inglaterra, Noruega, Indonesia y Filipinas también subieron sus tasas de interés en 50 puntos base, respectivamente.

3.- El fortalecimiento del dólar estadounidense que reduce la demanda por materias primas al hacerlas menos accesibles para inversionistas que tienen otra divisa.

4.- La posibilidad de que la oferta aumente, ya que el gobierno de Estados Unidos mencionó el lunes que liberaría 10 millones de barriles adicionales de petróleo de sus reservas estratégicas en noviembre. Lo anterior se dará como una manera de apoyar a Europa antes de que inicie el embargo de crudo ruso.

Los precios actuales, pueden llevar a que la OPEP y sus aliados (OPEP+) realicen nuevos recortes en la producción. De hecho, el ministro de Petróleo de Nigeria, Timipre Sylva, declaró que se podrían ver obligados a hacerlo si el precio sigue disminuyendo.

En su última reunión conjunta, el grupo recortó por primera vez la producción en más de un año y mencionaron que toman muy en serio la gestión de los mercados mundiales.

Cabe recordar que OPEP+, no alcanzó su objetivo de producción de petróleo en 3.58 millones de barriles diarios en agosto, mientras que, en julio no alcanzó su objetivo en 2.89 millones de barriles diarios.

Por su parte, continúan las tensiones geopolíticas entre Rusia y el Occidente, luego de que Vladimir Putin decidiera movilizar tropas rusas y respaldó un plan para anexar partes de Ucrania.

Rusia está llevando a cabo su mayor reclutamiento desde la Segunda Guerra Mundial, lo que ha incrementado las preocupaciones de una escalada de la guerra, lo que puede reducir aún más la oferta de energéticos.

De hecho, la Unión Europea sigue considerando la posibilidad de imponer un tope al precio del petróleo ruso, endurecer las restricciones a las exportaciones de tecnología a Rusia e imponer más sanciones contra individuos.

Asimismo, el 5 de diciembre entra en vigor la prohibición de importaciones marítimas de crudo ruso en la Unión Europea.

- Oráculo Financiero: Cae peso ante dólar con tendencia al alza

El peso inicia la sesión con una depreciación de 0.91% o 18.1 centavos, cotizando alrededor de 20.13 pesos por dólar, con el tipo de cambio tocando un mínimo de 19.9063 y un máximo de 20.1385 pesos.

La depreciación del peso al cierre de la semana se debe a que el dólar ha retomado su tendencia al alza, impulsado por la expectativa de una postura monetaria más restrictiva.

Cabe recordar que a media semana la Fed subió su tasa de interés en 75 puntos base a un rango entre 3.00 y 3.25%, revisó al alza sus previsiones para la tasa de interés y a la baja sus expectativas de crecimiento económico en Estados Unidos, enviando la señal de que están dispuestos a que la economía se desacelere o incluso muestre una recesión, con el objetivo de lograr un regreso de la inflación hacia su objetivo del 2%.

En el mercado cambiario, las divisas más depreciadas son el peso chileno con 1.94%, el real brasileño con 1.65%, la libra esterlina con 1.64%, el rand sudafricano con 1.48%, la corona sueca con 1.34% y el florín húngaro con 1.01%. El índice ponderado del dólar muestra un avance de 0.73% y acumula una apreciación de 1.89% en las últimas cuatro sesiones, en las que ha alcanzado un máximo en registro.

En la semana, el peso mexicano sigue siendo de las divisas más estables, ante la expectativa de que Banco de México seguirá adoptando una postura restrictiva el próximo 29 de septiembre, subiendo la tasa objetivo en al menos 75 puntos base.

Debido a que las expectativas para la política monetaria implican riesgos a la baja para el crecimiento económico, los principales índices del mercado de capitales registran pérdidas significativas, principalmente en Europa. El FTSE 100 de Londres retrocede 2.12%, el CAC 40 de Francia pierde 2.23% y el DAX de Alemania 2.51%.

En el mercado de futuros, los principales índices registran pérdidas previo a la apertura, con el S&P 500 retrocediendo 1.21% y el Nasdaq 1.24%. Con las caídas de hoy, es probable que los principales índices del mercado de capitales en Estados Unidos se acerquen a los niveles mínimos observados a mediados de junio.

En el mercado de bonos, la tasa de las notas del Tesoro a 10 años muestra un incremento de 6.7 puntos base, ubicándose en 3.78% y alcanzando un máximo de 3.8248%, su mayor nivel desde el 26 de abril de 2010. El día de ayer, la expectativa de una política monetaria más restrictiva y los riesgos para el crecimiento económico, hicieron que se profundizara la inversión de la curva de rendimiento de los activos del Tesoro.

La tasa de las notas del Tesoro a dos años alcanzó un nivel de 57.7 puntos base por arriba de las notas a 10 años, siendo la mayor inversión de la curva para el tramo de 2 a 10 años desde febrero de 1982. La inversión de este tramo de la curva de rendimientos está relacionada con un incremento en la probabilidad de recesión en Estados Unidos. Esta mañana, el spread entre la tasa a 10 y 2 años se mantiene elevado, en 44.7 puntos base.

Los commodities inician la sesión con pérdidas ante las crecientes preocupaciones en torno a la economía global. El petróleo WTI inicia la sesión perdiendo 3.37% y cotizando en 80.68 dólares por barril, mientras que el cobre cae 3.73% a 7,450 dólares por tonelada métrica y el aluminio, níquel y zinc pierden 2.38%, 5.55% y 2.77%, respectivamente. Por su parte, el oro pierde 1.38% y cotiza en 1,648.14 dólares por onza.

Hoy se publica poca información económica relevante. A nivel global se destacan los indicadores adelantados de PMI para septiembre elaborados por S&P Global. El PMI compuesto de Alemania mostró una disminución de 46.9 a 45.9 puntos, acumulando tres meses por debajo del umbral de expansión de 50 puntos y siete meses consecutivos de contracciones. Por su parte, el PMI compuesto de la Eurozona bajó de 48.9 a 48.2 puntos en septiembre, también acumulando tres meses por debajo de 50 puntos y retrocediendo por cinco meses consecutivos.

Estos indicadores reflejan la alta posibilidad de que la Eurozona esté atravesando una recesión o se aproxima rápidamente a ella, ante la crisis de energía que se vive en esa región.

Durante la sesión, se espera que el tipo de cambio cotice entre 20.02 y 20.20 pesos por dólar.

Mercado de Dinero y Deuda

En el mercado de dinero, la tasa de las notas del Tesoro a 10 años muestra un incremento de 6.7 puntos base, ubicándose en 3.78% y alcanzando un máximo de 3.8248%, su mayor nivel desde el 26 de abril de 2010. En México, la tasa de los bonos M a 10 años muestra un incremento de 3.7 puntos base, ubicándose en 9.38%.

Mercado de Derivados

Para cubrirse de una depreciación del peso más allá de 20.50 pesos por dólar, una opción de compra (call), con una fecha de ejercicio dentro de un mes tiene una prima del 1.37% y representa el derecho mas no la obligación a comprar dólares en el nivel antes mencionado.

Por otro lado, el forward interbancario a la venta se encuentra en 20.2277 a un mes, 20.7900 a 6 meses y 21.4583 pesos por dólar a un año.